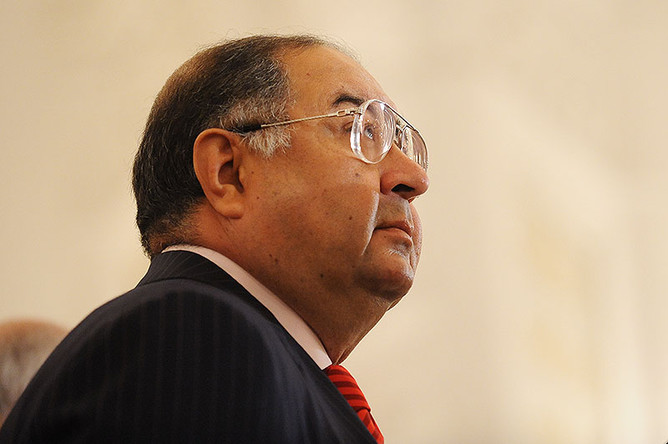

Российская интернет-компания Mail.ru Group поздно вечером в среду сообщила о готовящейся продаже акций со стороны ее акционера — компании Ardoe Finance, это дочерняя структура USM Group Алишера Усманова. На продажу выставлено около 15,5 млн акций в виде глобальных депозитарных расписок (GDR), размещение пройдет по процедуре ускоренного сбора заявок (упрощенная процедура обычно занимает пару дней). Букраннером выступит Morgan Stanley. Днем в четверг сделка была закрыта.

Коридор цены составлял $34,25—36 за GDR, немного ниже рынка. В среду к закрытию торгов на Лондонской фондовой бирже бумаги Mail.ru Group подорожали на 1,4% и стоили $37,4. Продажа прошла по нижней границе.

Исходя из этого диапазона, сделка по продаже около 7,4% Mail.ru может принести USM Group $532—560 млн.

USM Group контролировал почти 53 млн акций Mail.ru Group или, 25,3% капитала и 60,6% (через компанию New Media and Technology Investment (NMT) — 32,66% голосов и через Ardoe — (27,96%) голосующих акций. Еще 29% принадлежит южноафриканскому медиахолдингу Naspers и 7,8% — китайской Tencent Holdings. Устав компании запрещает передавать в руки иностранных акционеров более 45% голосующих акций.

После продажи USM сохранил контроль — ее доля в Mail.ru снизится до 17,9% капитала и 58,1% голосов, сообщила интернет-компания. USM берет обязательства после закрытия этой сделки не продавать акции Mail.ru в течение полугода.

Компания Mail.ru торгуется на Лондонской бирже с ноября 2010 года. Тогда в ходе IPO ей удалось привлечь более $870 млн.

Во вторник Mail.ru Group обнародовала обнадеживший аналитиков годовой отчет. Компания увеличила выручку на 39%, до 21,15 млрд рублей, чистую прибыль — на 36%, до 8,499 млрд рублей. Показатель EBITDA вырос на 38%, до 11,534 млрд рублей, рентабельность EBITDA составила 54,5% в 2012 году, следует из неаудированной отчетности интернет-холдинга. Что, впрочем, хуже темпов 2011 года, когда выручка интернет-холдинга росла на 58,6%, неаудированная чистая прибыль увеличилась на 156,9%, а рост EBITDA составлял 136,8%.

Кроме того, совет директоров Mail.ru одобрил выплату дополнительных дивидендов в размере $899 млн (27,24 млрд рублей), или $4,3 на 1 акцию, в марте в связи с сокращением своей доли в социальной сети Facebook и выходом из состава акционеров Groupon и Zynga. Соответственно, покупатели бумаг выступят получателями дивидендов.

К моменту выхода на биржу Mail.ru принадлежали миноритарные пакеты в трех международных интернет-компаниях: 2,4% социальной сети Facebook, 5,13% Groupon и 1,4% Zynga. Во время IPO Facebook в мае 2012 года группа продала часть акций соцсети на $855 млн, а в августе выплатила большую части этой суммы — $795 млн — в виде специальных дивидендов. Когда истек мораторий на продажу дополнительного пакета акций Facebook, продажа возобновилась, так что сейчас в распоряжении Mail.ru Group осталось 0,52%. Расстаться с этим пакетом Mail.ru Group получит право в мае 2013 года. Также Mail.ru Group полностью вышла из состава акционеров Groupon и Zynga.

Источник, близкий к структурам Усманова, ранее говорил «Газете.Ru» о возможной смене инвестиционных приоритетов: «Стремительный рост интернета, возможно, подходит к концу. Теперь внимание бизнеса сконцентрировано на проектах в Сибири и на Дальнем Востоке».

Сам Усманов говорил Bloomberg, что начал осторожнее относиться к инвестициям в интернет-компании, так как их оценки «могли достичь пика». «Инвестиции в интернет становятся менее прибыльными, чем два-три года назад, когда мы начинали вкладывать деньги в стартапы», — считает он.

Момент для продажи акций выбран удачно, считает аналитик «Уралсиб Кэпитал» Константин Белов. «Исходя из нашей модели, весь фундаментальный потенциал роста компании уже отражен в текущих котировках. Наша целевая цена $32 за акцию, — говорит он. — Усманов, видимо, близок к нашей точке зрения. Но, вероятно, некоторые игроки считают по-другому. Им предложение может быть интересно, тем более после хороших результатов компании и неожиданного обещания высоких дивидендов, а также учитывая тот факт, что выставленный на продажу объем не такой маленький — порядка 20% акций, находящихся в свободном обращении».

Цивилизация

Цивилизация